Q: インボイス・改正電帳法って何? 少しでも楽に対応したい!

「改正電帳法に対応するといっても、なにから手を付けたらいいんだろう……」

「もう複合機との往復に疲れた。FAXと睨み合うのをやめたい……」

もう大丈夫です! 本記事ではインボイスや改正電帳法がどんなものなのか。そして、インボイスや改正電帳法への具体的な対応法を解説します。

- 目次

1. インボイス制度とは

インボイス制度(適格請求書等保存方式)とは、インボイス制度に対応した請求書(以下インボイスと表記)の発行または保存によって、

消費税の仕入税額控除を受けることができるようになる制度です。2023年10月1日から適用されます。仕入額控除とは、

生産、流通などの各取引段階で二重、三重に消費税がかかることのないよう、消費税額を控除する仕組みです。仕入れた製品を販売した場合、

仕入れ額に含まれていた消費税は納める必要がないということですね。

インボイス制度に対応しない場合のデメリット

「インボイスって難しい……対応しなくてもいいんじゃないの?」とお考えの方もいらっしゃると思います。

では、インボイス制度に対応しないと、どのような不利益があるのでしょうか。

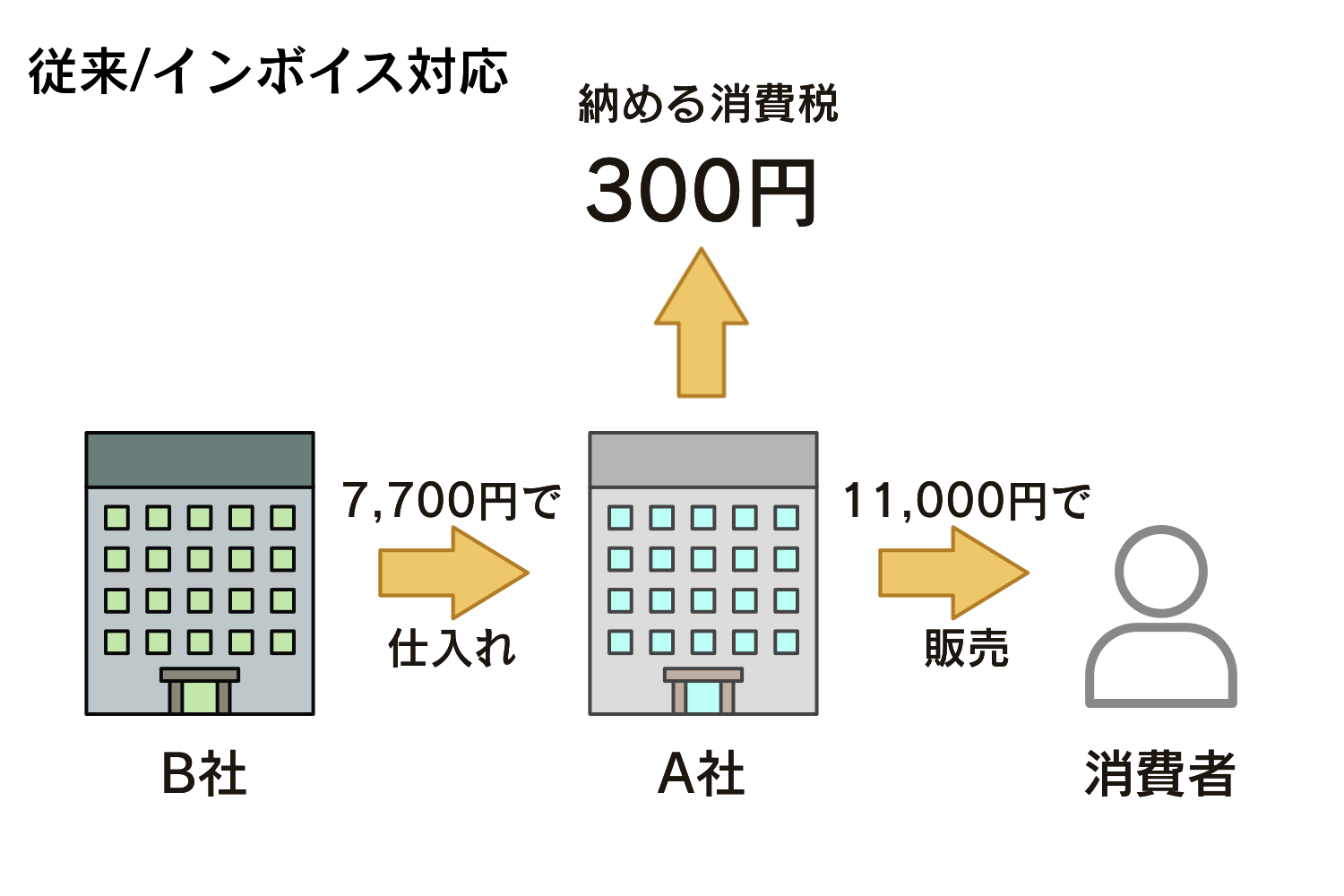

卸売業者であるB社から7,700円で仕入れた商品を11,000円で消費者に売っているA社の例で考えてみましょう。売値にかかっている消費税1,000円のうち700円分は

B社が既に納めているので控除され、A社が納める消費税は300円で済んでいました。

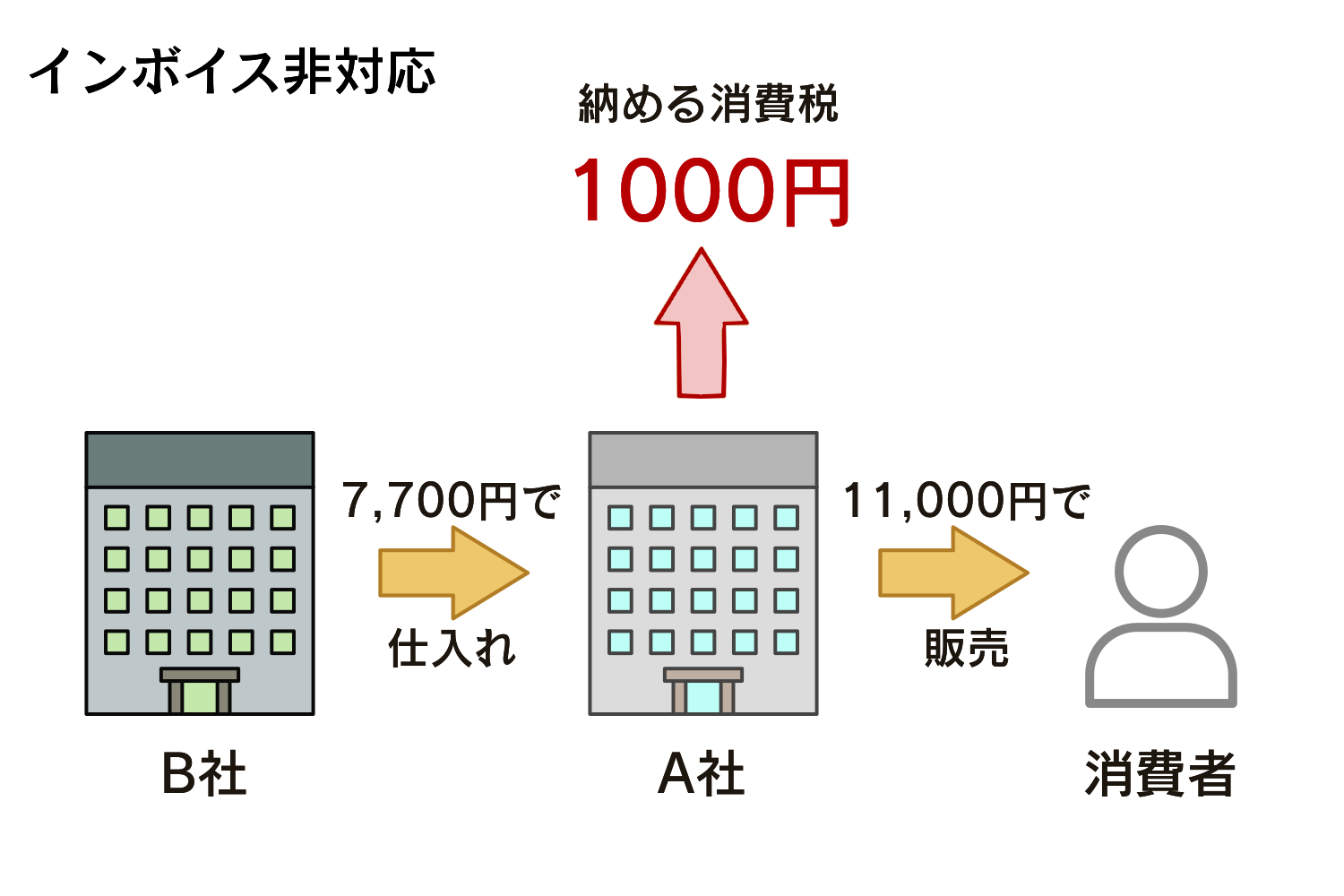

しかしインボイス制度が適応されると、インボイスを発行していない事業者と取引をした事業者や、インボイスをきちんと保存できなかった事業者はこの控除が受けられず、

消費税を満額の1,000円納めることになってしまうんですね。この差は100万円1000万円……と大きな単位になるほど、

下流の買手となる企業には大きな負担となってしまいます。

よって、上流の取引先がインボイスを発行できる事業者であるかを確認し、また自社がインボイスを発行できるようになることは

避けられない急務であるといえるでしょう。

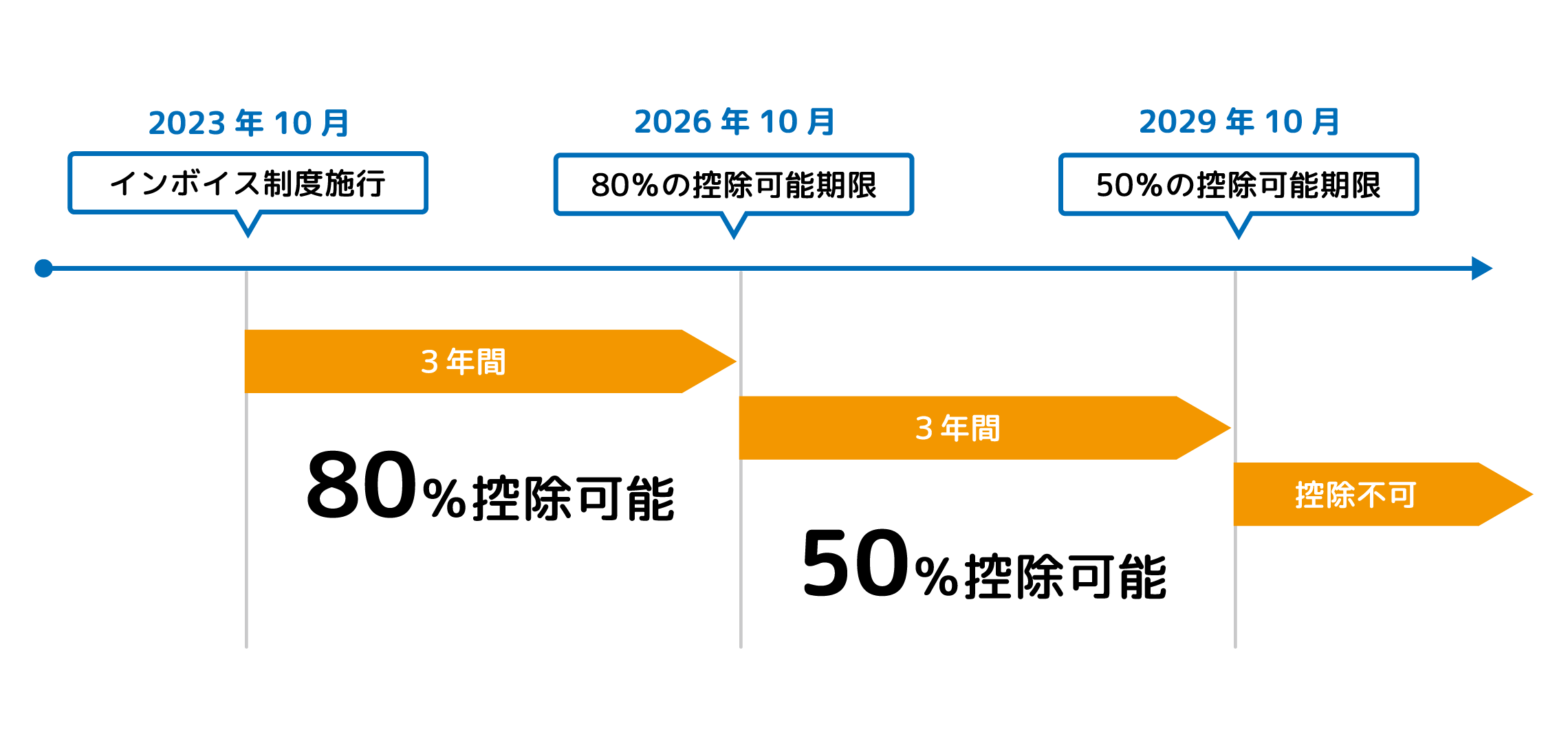

インボイス制度に対応していない取引も、急に全ての控除がなくなるわけではありません。 2023年10月から2026年9月末までは、インボイスのない取引でもある程度の税額は控除できます。しかし、これまでより多くの消費税を支払う必要があることに変わりはありません。 少しでも早く対応しておくのが望ましいといえます。

2. インボイス制度対応に必要な作業

インボイス制度では自社の事業が買手なのか売手なのか、もしくはその両方なのかを把握することが重要です。 それぞれの立場によって必要な作業が異なるので、分けて解説していきましょう。

買手として必要な作業

- ・売手側から受け取ったインボイスの写しを保存すること

・写しに記載されたインボイスの事業者番号が正しいか、国税庁のシステムと照合して確認すること。

買手が行うことはシンプルです。インボイスの写しがなかったり、インボイスの写しに記載された事業者番号が間違っていた場合、

仕入元が消費税を支払った証明ができないため税額の控除が受けられません。

控除をきちんと受けるには、売手側から受け取ったインボイスの写しを間違いなく保存し、

その事業者番号が正しいかを確認する必要があります。

売手として必要な作業

- ・適格請求書発行事業者登録申請を行うこと

・発行した事業者番号を請求書に記載すること

・その他、必要項目を揃えた請求書を発行すること

10月1日からインボイス発行事業者として扱われるためには、2023年9月30日までに税務署に対して「適格請求書発行事業者登録申請」をする必要があります。

9月30日までにこの申請書を提出していれば、10月1日までに登録通知が届いていなくても登録を受けたものとみなされます。

しかし取引先としてはインボイスの事業者番号が間違っていると控除を受けられないので、インボイスの事業者番号を早く確認したいのが本音でしょう。

登録申請はe-TaXか郵送で提出できるので、取引先との信頼関係を崩さないためにもなるべく早く申請を行いましょう。

Check! 小売業は適格請求書発行事業者として登録しなくていいの?

取引相手が消費者である小売業は、インボイスを発行しなくても大きな問題はありません。仕入れ先から受け取ったインボイスの写しを保存していれば、消費税の控除は問題なく受け

られます。ただしインボイス制度の適応後は、「積上式」の消費税計算はインボイスを発行

できるなどの条件を満たした事業者しか出来なくなります。

現在積上式で消費税を計算、納入している小売業者は注意が必要です。

3. 改正電帳法とは

電帳法は「電子帳簿保存法」といって、帳簿などのデータを電子データとして保存する際の取り決めが記された法律です。

改正前の電帳法で帳簿を電子データで保存するためには、様々な手順を経る必要がありました。

今回の改正ではその敷居が大幅に低くなり、保存方法が要件を満たしていれば、誰でもすぐに電子データでのデータ保存ができるようになったのが特徴です。

そして改正された部分のうち対処の必要があると話題になっているのは「電子取引における電子データ保存の義務化」の部分です。

改正された内容は2022年1月に施行され、義務化は既に始まっていますが、2023年12月末までは宥恕(ゆうじょ)期間として、改正に対応できていないものも

”大目にみられて”います。2024年1月からは大目にみてもらえず罰則が科せられてしまうため、

宥恕期間が終わる2023年12月末までに電子データのまま保存できるよう、必ず対応する必要があります。

具体的な変更点をご説明しましょう。これまではメールやクラウドサービスなどで送られてきた請求書も、紙に印刷することで現物での保管が可能でした。

しかし今回電帳法が改正されたことで、電子取引で受けとった書類は電子データのまま保存しなくてはいけなくなったんです。

まとめると、現在可能な書類の扱い方は次の3種です。

- ・紙で受け取った請求書等を紙で保存する

- ・紙で受け取った請求書等をスキャナなどで取り込み、電子データで保存する

- ・電子データで受け取った請求書等を電子データで保存する。

紙で受け取った請求書は従来通り紙で保存することが可能ですから、電子データで請求書などを受け取る機会のない企業であれば、

今までと同じやり方でも問題ありません。しかし電子取引は今後ますます増えてくることが予想されますし、電子取引を避けるとなると、

取れる選択肢が大幅に狭くなってしまいます。よって、いま電子取引を行っていない企業でも、

これを機に改正電帳法に対応できるようにしておくのが望ましいでしょう。

「インボイス制度対応に必要な作業」でもご説明したとおり、インボイス制度導入後に仕入税額控除を受けるには、

売手側から受け取ったインボイスを保存しなくてはなりません。インボイスは改正電帳法に対応した形式でなら電子で保存することが認められています。

つまり改正電帳法に対応することで、インボイスにもより便利に対応することができるんです。

インボイス制度と改正電帳法がセットで扱われているのには、こんな理由があったんですね。

4. 改正電帳法対応に必要な作業

では、電子データはどのように保存すれば良いのでしょうか。電子データを保存する際の要件は、「真実性の要件」と

「可視性の要件」のふたつがあります。

真実性の要件を満たすには、以下の3つのうちどれかを行う必要があります。

- ・書類にタイムスタンプを押す

- ・書類の訂正や削除を行ったときに、その履歴を確認できるシステムで書類を保存する

- ・正当な理由がなく訂正や削除が出来ないよう事務処理規定を定め、その規定のもとで運用する

次に可視性の要件を満たすには、以下の3つすべてを備える必要があります。

- ・保存場所に操作マニュアルを備え付けてあり、すぐに整理された形で出力できること

- ・電子計算機処理システムの概要書を備え付けること

- ・検索機能があること※

(※取引年月日、取引金額、取引先で検索できること、日付または金額の範囲指定で検索できること、2つ以上の任意の検索項目を組み合わせて検索できること。 なお、基準期間の売上高が5000万円以下の保存義務者は検索機能は不要となりました)

このふたつの要件を見ると、なんとなく自力での対応もできるように見えるかもしれません。しかし一度立ち止まって、その難易度を考えてみましょう。

総務省によると、タイムスタンプとは「ある時刻にその電子データが存在していたこと、それ以降改ざんされていないことを証明する技術」です。

電子データは日付や内容が容易に改ざんできてしまうので、それを改ざんされていない証明をするのがタイムスタンプということですね。

タイムスタンプを押すには専用のサービスを利用する必要があります。またタイムスタンプを押してもタイムスタンプ以外の機能はついてきませんから、

検索機能などのその他の項目については別途対応する必要があり、準備作業の簡略化には繋がりません。

かといって事務処理規定と操作マニュアル、電子計算機処理システムの概要書、

検索機能の全てを独自で用意・作成するのは難しいうえに手間がかかり、あまり現実的とはいえません。

つまり、不可能ではないものの、自力での対応はかなり難しいんです。

がんばって自力で対応しても作業手順が多くて業務が大変なままなら、最初からもっと楽な方法で対応して、毎日の作業を減らしたいですよね。

そこでオススメするのが、「MOT/DX Server」です。MOT/DX Serverは"書類の訂正や削除を行ったときに、その履歴を確認でき"、

"操作マニュアルや電子計算機処理システムの概要書が備え付けてあり" 、"検索機能がある" ので、使っていればそのまま改正電帳法に対応できちゃうんです!

インボイスの事業者番号も自動で照合してくれるので、手作業で確認する必要もありません。

書類保存に必要な手順はなんと3ステップ!

驚きの手軽さでインボイス制度と改正電帳法の両方に対応できます。

次の項ではMOT/DX Serverがオススメなポイントを3つ……に収めたかったのですが、

どうしても収まらなかったので4つ、詳しい説明も交えてご紹介します!

5. インボイス制度・改正電帳法への対応はFAXいらずのMOT/DX Serverがオススメ!

・3ステップで楽々操作! 改正電帳法に則った必要項目を自動で取り込んでくれる※1。

FAXで届いた書類はPCやスマホで※2 確認して、自動で文書管理システムにアップロードすればおしまい! 「届いた書類をスキャンして、パソコンに送って、 アップロードして……」という手間はかかりません。メールで届いたデータはもちろん直接アップロードすればOK! 操作がカンタンだから、誰が書類をアップロードしても大丈夫。 人によって保存の書式がバラバラ……ということにはなりません!

※1 100%の読み取り精度を保証するものではありません。必ず目視でもご確認ください。※2 MOT/PBX もしくは MOT/TELとの連携が必要です。

・インボイスの事業者番号を自動で照合。エラーが出たらすぐにお知らせ!

請求書に記載されたインボイスの事業者番号を国税庁のシステムと自動で照合します。 受け取ったインボイスの事業者番号が正しいか、手動で確認する必要がないんです!※3

※3 この機能は予定であり、変更となる可能性があります。・届いた書類はサーバー内に保存しておける!

文書管理システムに書類をアップロードするとして、もしシステムになにかあった時どうなるの……? と心配になった方に朗報です。 MOT/DX ServerはNASサーバーとしても使えます。FAXで届いた書類はサーバー内に保存されているので、万が一のときもデータの復旧が可能です! もちろんメールで届いた書類も、サーバーにアップロードすることでデータのバックアップが取れますよ。

・全てがスマホとPCで完結!FAX、複合機はもう要りません!

FAXで届いた書類はPCやスマホで確認して、自動で文書管理システムにアップロード……あれ、複合機は? と思ったそこのあなた! そう! 複合機はもう要らない んです! MOT/DX Serverなら複合機よりも低いコストでよりコンパクトに、業務をもっと便利に効率化できちゃうんです。 複合機本体のリース代だけでなく、インク代や紙代まで節約できちゃうんですから、とってもお得ですね!

MOT/DX Serverのオススメポイントを4つご紹介いたしました。新しいことだらけのインボイス制度と改正電帳法ですが、 これらに手軽に対応することで、日々の業務の時間を奪われることなく、仕事にしっかりと向き合うことができます。 これを機に業務をデジタルに移行して、MOT/DX Serverでもっと楽にインボイス制度・改正電帳法に対応しませんか?

↓↓MOT/DX Serverの詳細はこちら↓↓

インボイス制度や電子帳簿保存法対応!ファイルサーバー「MOT/DX Server」

MOT/DX Serverは、MOT/PBXシリーズで受信したFAXデータを番号毎

に保存できるファイルサーバーです。大容量の2TB、RAID構成により

データを分散し冗長性デ-タを保存しておくことで万が一の障……

6. まとめ

・インボイス制度が導入されることで、消費税が控除される仕組みが変わる。

仕入れ元がインボイス制度に対応していないと消費税が控除されず、これまでより多く税金を納めることに!

・控除を受けるために、買い手は仕入れ元から受け取ったインボイスの写しを保存する必要がある。

自社も売り手なら、インボイスを発行するための登録が必要。

施行に間に合わせるには、2023年9月30日までに登録申請をするべし!

・改正された電帳法では、電子取引で受け取った請求書などはデータでしか保存できなくなった。

改正電帳法の要件を満たす仕組みを自社でつくるのは難しいので、

改正電帳法に対応したシステムを利用するのが手軽。

・MOT/DX Serverなら、複合機いらずの3ステップでインボイス制度と改正電帳法に対応した文書保存が可能。

MOT/DX Serverでもっと楽にインボイス制度・改正電帳法に対応しよう!

7. 日々の業務、もっと効率化しませんか?

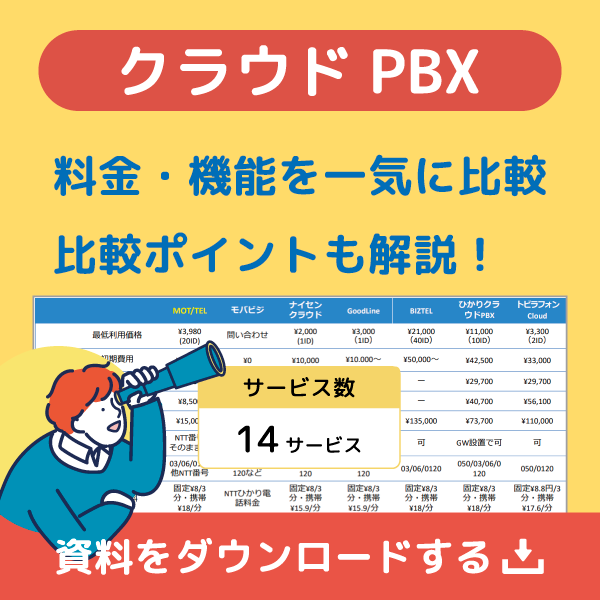

今回はMOTシリーズのMOT/DX Serverについてご紹介しましたが、バルテックのMOTシリーズは「MOT/TEL」「MOT経費精算」「MOT勤怠管理」などたくさんのサービスを展開しています。

MOTシリーズは組み合わせることで更に効果を発揮し、日々の業務を効率化できるサービスです。

次の記事では、MOTシリーズでもっともっと業務を効率化する活用例をご紹介しちゃいます!

↓↓MOTシリーズの「ここがイイ」を一挙ご紹介! 次の記事はこちら↓↓

もっともっと便利に! MOTシリーズの連携活用例

MOTシリーズは、各サービスの機能を連携させればさせるほど業務を

もっと便利に、もっと効率化できるんです。今回はMOTシリーズの

強力な連携例、業務改善例をご紹介します。……